なかなかお金が貯まらない。

節約したいけど何から手をつければいいのかわからない。

本記事では、これらの悩みを解決していきます。

本記事の内容

・なぜお金が貯まらないのか

・変動費ではなくて、固定費を削減する理由

・削減すべき固定費 3選

運営者プロフィール

今回は、削減できたら効果の大きい固定費についてまとめました。

本記事は、こんな方におすすめです。

- 周りの友人や家庭と比べて貯金が少ない

- 貯金の仕方を知りたい

- 支出を減らしたい

年間100件以上の家計見直し経験のある僕が、固定費見直しのチェックポイントを解説していきますね。

今回は、チェックポイントのほかに削減できた一例も紹介しているので最後まで読み進めてください。

それでは、始めていきましょう。

なぜお金が貯まらないのか

まずは、お金が貯まらない理由について考えていきますね。

お金が貯まらない人には特徴があります。

あなたがあてはまっていないかチェックしていきましょう。

お金の貯まらない人の特徴3つ

お金の貯まらない人は下記のポイント3つをチェックしてみてください。

貯金のポイント

- 収支管理・・・毎月の収入と支出を把握している

- 仕組み作り・・・お金の貯まる仕組みを作っている

- 知識・・・金融の知識を学んでいる

お金の貯まらない人は上記のポイントに該当しないのではないでしょうか。

逆に下記のような特徴になっていませんか。

- 気づいたらお金がない

- 積み立てをやったことがない

- 金融の知識に疎い

該当しているのであれば注意が必要です。

これは、お金が貯まらない人のもっともよくある例です。

なのですぐに意識を見直して、家計を改善していきましょう。

まずは知ることから始めよう

まずはじめに、支出管理をやってみましょう。

はじめに支出管理をやる理由

お金の流れを知ることができるからです。

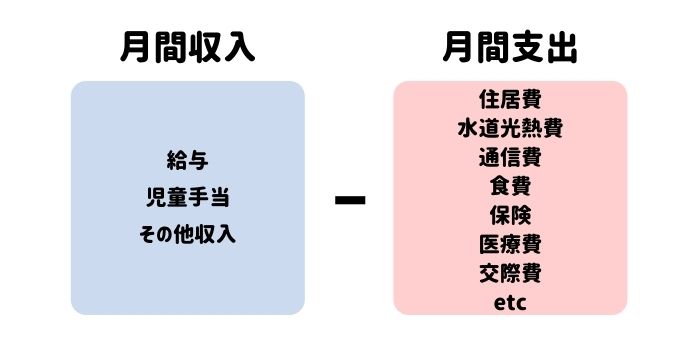

お金の流れというのは、「お金がいくら入ってきて、いくら出て行ったか」ということです。

これが分かれば、赤字家計なのか黒字家計なのか把握することができるようになります。

月間収入の合計額から月間支出の合計額をひいてみて、プラスなら黒字家計・マイナスなら赤字家計ということになります。

また、お金の流れを知ることは、無駄を発見し家計の改善につながります。

これが支出管理からはじめる理由です。

型にはめ込む式支出管理

支出管理をするもっとも知られている方法は家計簿をつけることです。

家計簿をつけることでお金の流れを把握することができるというメリットがあります。

反対にこんなデメリットもあります。

家計簿をつけるデメリット

- 時間を取られる

- めんどくさい・継続が大変

- 効果が出るまでに時間がかかる

レシートを取っておいて、その都度記録をとる必要があるので、めんどくさく継続するのが大変です。

時期によっては歓送迎会で飲み会が多かったり、結婚式や葬式などのイベントもあったりするので、3ヶ月程家計簿をつけてようやく支出の傾向を把握できると言われています。

大変な作業になるので、覚悟を持って続けてください。

そこで僕がオススメしている支出管理の方法は、型にはめ込む式支出管理です。

予算を決めそれ通りに支出をしていく方法です。

型にはめ込む式支出管理のオススメ理由

- 支出の都度記録をとる必要がない

- 結果がすぐ現れる

- 継続が楽ちん

継続するのが大変だった家計簿に対して、型にはめ込む式支出管理では継続が楽ちんです。

支出の都度記録をとる必要がないので、手間がなく、結果がすぐ現れるので継続できます。

型にはめ込む支出管理の仕方

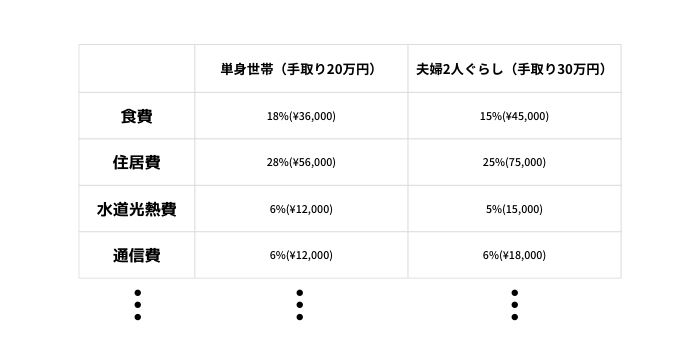

手取り収入に家計の黄金比率をかけて予算を出します。

家計の黄金比率についてまとめていますので下記の記事を参考にしてみてください。

(例)手取り20万円のかたの食費予算であれば、

手取り20万円 ✖️ 18% = ¥36,000

というようになります。

下記の表を参考にしてみてください。

予算が決まれば、あとはその予算内で生活をれば黒字家計となり、お金が貯まっていきます。

家計簿と違い、1ヶ月から結果が現れます。

変動費ではなくて固定費を削減すべき理由

支出管理をしてお金の流れを把握した次は、支出削減です。

なにから削減していけばいいのかわからない。

結論は、固定費から削減しましょう!

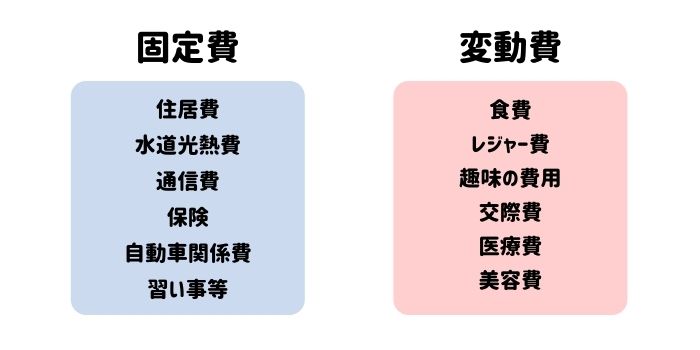

固定費と変動費

- 固定費・・・毎月の出費がある程度定まったもの

- 変動費・・・毎月の出費が不規則なもの

支出は大きく分けて固定費と変動費の2つに分類することができます。

代表的なものをあげると、固定費は住居費や水道光熱費など、変動費は食費やレジャー費などが挙げられます。

一度見直せば、効果が続く

一般的に節約と聞くと、食費を削ったりレジャー費を減らしたりする変動費を削減するイメージがあります。しかし、その節約は苦労のわりに効果は大きくないです。

(例)隣町のスーパーまで安いお肉を求めて買いに行くなど

それに対して固定費を一度見直してしまえば、その効果はずっと持続していきます。

(例)スマホ料金のプランを月8000円から月5000円に切り替えるなど

上記の例であれば、毎月3000円の支出削減になります。その効果はずっと継続していくので、1年で36,000円、10年で360,000円節約できる計算となります。

なので固定費から始めてみましょう。

固定費①住居費

家計支出に占める大きな割合を占める住居費。

まずは、この住居費からチェックしていきましょう。

チェック①:収入に対する住居費の割合は適切か?

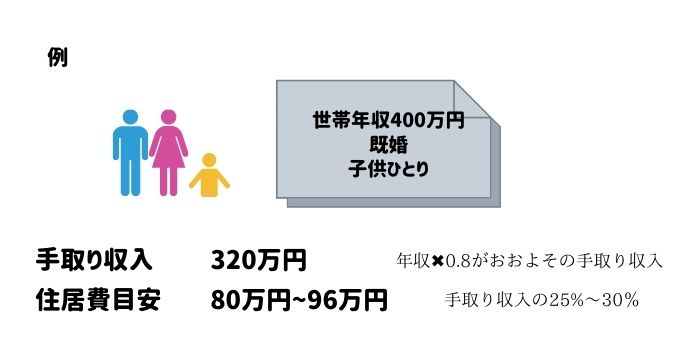

一般的に住宅費の目安は手取り収入の25%〜30%と言われています。

例えば、世帯年収400万円であれば手取収入はおよそ320万円になります。

320万円の25%〜30%は、80万円〜96万の範囲内です。

月換算すると、6.6万円〜8万円が目安となります。

あなたの世帯年収から住居費の割合をチェックしてみましょう。

チェック②:家賃相場は適切か?

近隣のマンション・アパートと比較して家賃相場を調べてみましょう。

家賃相場の調べ方

スーモなどのサイトを使って近隣物件の家賃を調べます。

引っ越してきてから年数が経っていると、周辺環境も変化するので家賃も増減します。

簡単に周辺の物件の家賃相場は検索できるので、一度チェックしてみてください。

チェック③:その物件の条件は必要なのか?

最後に、住宅の条件が大事なのか確認してください。

- アパート・マンションであれば2階以上を選択している

- 部屋の間取りにこだわりがある。

- 駅徒歩○分以内

妥協できる条件があれば、住居費を大幅に減らせる可能性があります。

年間で100万円の住居費削減できた成功例

家計支出の大きな割合を占める住居費。

削減できれば、家計に大きなプラスをもたらします。

一昨年に引っ越しをした僕は、年間100万円以上の住居費削減に成功しました。

(東京)家賃14万円 → (群馬)家賃5万円

毎月9万円、年間108万円の住居費削減

多くの企業がリモートワークを勧めているなかで、昔ほど都心に住むメリットがなくなってきました。

固定費②保険

次にチェックすべき固定費は保険です。

では早速、チェックしていきましょう。

チェック①収入に対する保険料の割合は適切か?

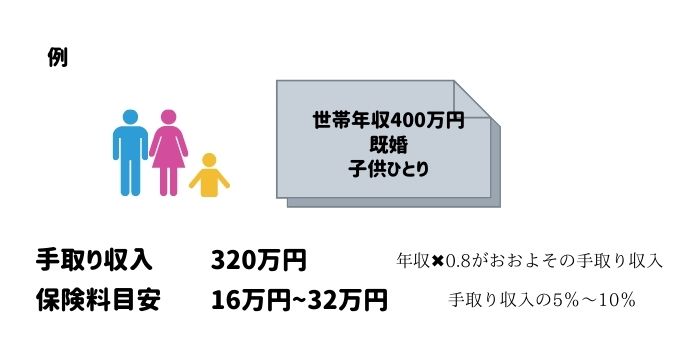

一般的に保険料の目安は手取り収入の5%〜10%と言われています。

手取り収入320万円の5%〜10%は、16万円〜32万の範囲内です。

あなたの世帯年収から保険料の割合をチェックしてみましょう。

チェック②外貨建て保険に加入してないか?

加入している保険を確認してみましょう。

外貨建て保険に加入していませんか。

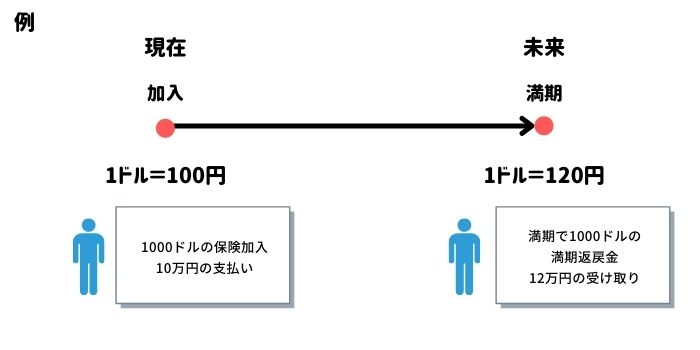

外貨建て保険には利回りが良いというメリットがある一方で、為替リスクを負うことになります。

外貨建て保険のメリット・デメリット

・利益が出る可能性がある

・リスク分散ができる

外貨建て保険は金利の高い外貨で運用するため、予定利率が高く設定されています。そのため、円建て保険よりも保険料が割安です。

また、保険料を払い込んだ時よりも受け取り時に円安が進んでいた場合、受取額が増えます。

1ドルが100円の時に1000ドル(10万円)の保険に加入し、受け取り時が1ドル120円だった場合に1000ドル(12万円)となり2万円利益が出たことになります。

外貨建て保険に加入することで、資産を円だけでなく外貨で持つことになりリスク分散になります。

・為替手数料がかかる

・契約や解約時に手数料がかかる

先程と反対に受け取り時が円高になっていた場合、元本割れの可能性もあります。

また、円と外貨を交換する際には為替手数料がかかります。

メリットとデメリットを比較して再検討してみましょう。

チェック③個人年金保険に加入してないか?

加入している保険を確認してみましょう。

個人年金保険料控除が受けられるというメリットがある一方で、受取り金で損をする可能性もあります。

・自動的に貯金ができる

年間に払い込んだ保険料に応じて所得控除が受けられます。

また、口座引き落としやカード払いによって自動的に老後資金を貯めることができます。

・インフレリスクに弱い

早期に解約すると元本割れします。例えば100万円の支払いに対して90万円しか戻らないといった様に今まで払ってきた保険料総額を下回ります。

また、保険年金を受け取っている期間中に亡くなると、それ以降に本来受け取るはずだった金額が遺族の方が貰えない場合もあります。

多くの商品が、契約時に将来受け取れる金額が決まっているため、物価上昇によりお金の価値が下がった場合に対応していません。

保険に年間数十万も支払いをしている

固定費③通信費

3つ目のチェックすべき固定費は通信費です。

では早速チェックしていきましょう。

チェック①収入に対する通信費の割合は適切か?

理想の収入に対する通信費の割合は

5•6%と言われています。

こちらも世帯年収400万円の家庭で計算をすると

16万円~19万円の範囲内となります。

月換算すると、1.3万円~1.5万円です。

夫婦二人の携帯代と考えると範囲内で収まりそうですね。

しかし、自宅にインターネット環境を整えているのであれば

プラスでネット回線代も入ってくるのでギリギリになるのでは

ないでしょうか。

一度チェックしてみてください。

チェック②不要なオプションに加入していないか?

携帯やスマートフォンまたはネット回線を契約する時に

割引とセットでオプションを勧められることがあります。

「1ヶ月間無料なので、オプションをつけときます」と言われてた経験が

誰しもあると思います。

この契約を忘れていて、そのままにしておくと利用料を支払い続けている

というケースがあります。

一度、契約内容を見直し不要なオプションに加入していないか

ぜひ、チェックしてみてください。

チェック③格安simに乗り換えは可能か?

通信費の削減に大きな効果が見込めるは大手キャリアから

格安simに乗り換えることです。

大体の方が乗り換えることで、年間で数万円の節約につながるはずです。

しかし注意点としては、電波が悪かったり、

初期設定を自分で行う必要があるなどそういった点を考慮する必要があります。

もし、その点を考えてもメリットがあるようなら、

格安simに乗り換えを検討してみてください。

楽天モバイルに乗り換えて、夫婦で24万円の削減に成功

僕は、以前大手キャリアで契約をしていましたが

楽天モバイルに乗り換えることで夫婦で年間24万円の通信費削減に成功しました。

楽天モバイルが1年間通信費無料のキャンペーンを行っている時に

乗り換えを行なったので、1年間無料で使うことができました。